КУДиР для ИП на УСН: как вести + образец заполнения

Последнее изменение: Февраль 2026В статье рассмотрим, как правильно вести книгу учета доходов и расходов для ИП на УСН 6% и 15%. Мы подготовили для вас примеры заполнения страниц КУДиР и расскажем об особенностях для упрощенки «Доходы» и «Доходы минус расходы».

Обязан ли ИП вести книгу доходов и расходов при УСН

Все индивидуальные предприниматели должны вести книгу учета доходов и расходов (КУДиР), включая ИП на УСН 6% и УСН 15%. При этом ИП на УСН «Доходы» нужно учитывать только те расходы, которые уменьшают сумму налога.

Что такое КУДиР для ИП на УСН

КУДиР для ИП на УСН — это главный документ, в котором отражается его предпринимательская деятельность. КУДиР выглядит как таблица, в которой построчно отражаются все операции, подлежащие учету по выбранному объекту налогообложения. Она состоит из титульного листа и 5 разделов.

На основе данных КУДиР по каждому кварталу заполняются разделы декларации по УСН.

Особенности заполнения книги доходов и расходов

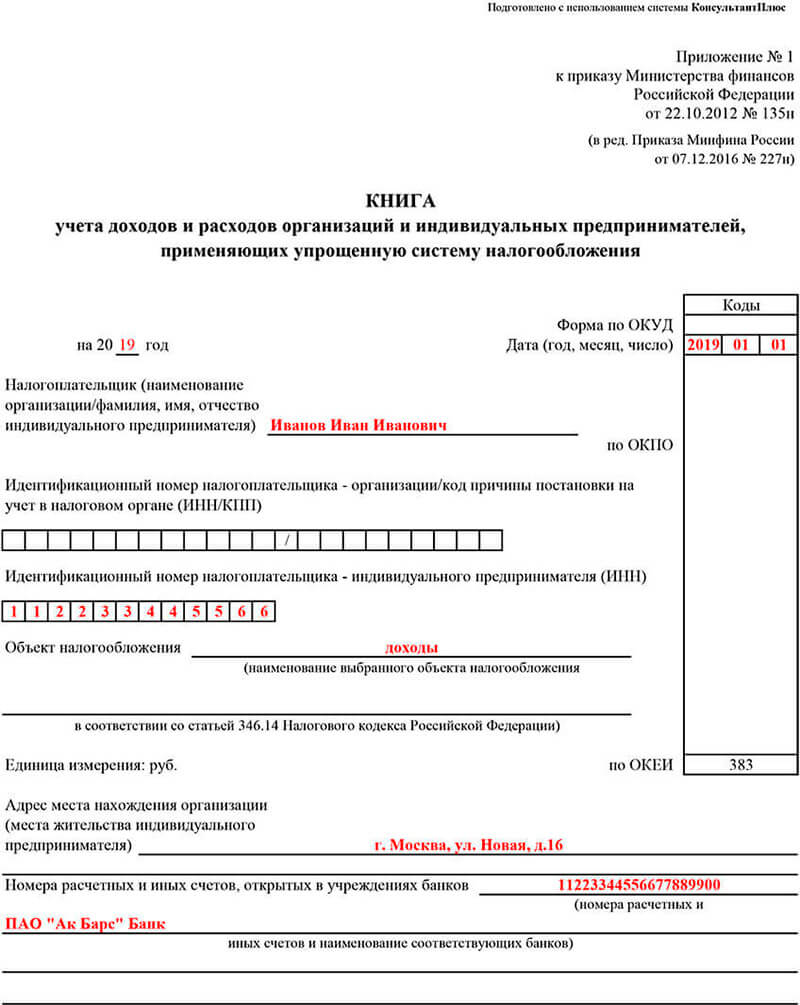

Форма КУДиР для УСН утверждена приказом Минфина России от 22.10.2012 № 135н. ИП на УСН должен вести книгу доходов и расходов согласно установленным правилам. На титульном листе необходимо правильно заполнить следующие строчки:

- год ведения книги;

- фамилию, имя и отчество;

- ИНН;

- объект налогообложения;

- адрес места жительства;

- номера расчетных счетов.

Дата начала книги должна соответствовать началу года или первому дню, когда ИП начал применять УСН.

Порядок заполнения других разделов зависит от того, какой объект налогообложения ИП выбрал для своей деятельности. Но можно выделить некоторые общие принципы:

- КУДиР формируется в пределах календарного года;

- с началом нового года заполняется новая КУДиР;

- записи ведутся в хронологическом порядке;

- суммы вносятся в рублях и копейках.

КУДиР можно вести электронно или заполнять бумажную форму от руки. Электронная книга по окончании года распечатывается. Все листы должны быть пронумерованы, прошнурованы и скреплены подписью ИП.

ИП обязан хранить КУДиР и первичные учетные документы в течение 4-х лет после завершения отчетного года.

ИП на УСН 6%

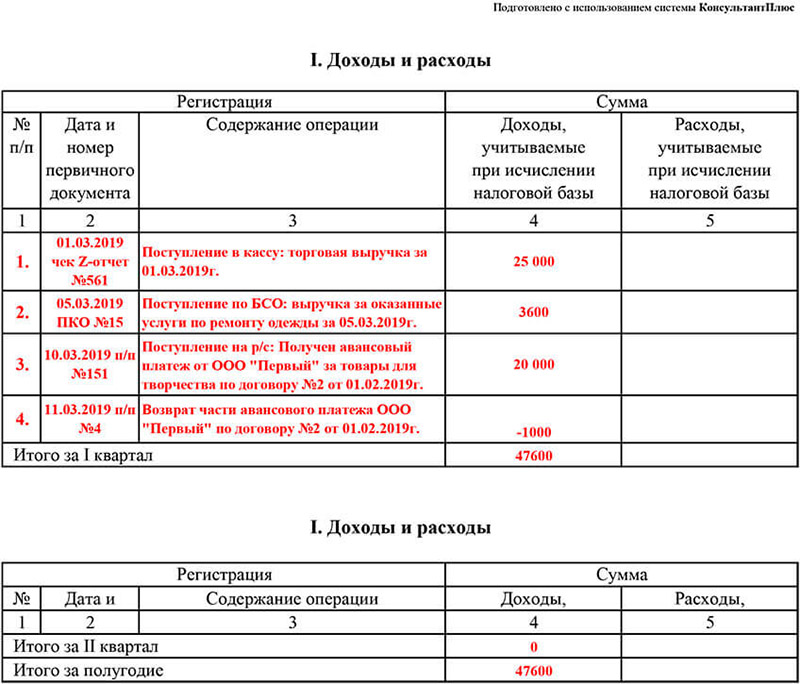

ИП на УСН 6% заполняют разделы I и IV, а плательщики торгового сбора — также раздел V.

В раздел I книги доходов и расходов вносятся только записи о поступивших доходах. Все поступления должны быть отражены датой получения наличных или поступления на расчетный счет.

При учете доходов по эквайрингу в КУДиР отражаются все суммы, уплаченные покупателями, а не только поступившие на счет за вычетом комиссии банка.

29 июня 2023 на расчетный счет ИП по договору эквайринга поступило 10 700 руб., комиссия банка за операцию — 300 руб. Следовательно, в КУДиР за 29 июня нужно отразить доход в размере 11 000 руб. (10 700 + 300).

Основаниями для учета операций являются первичные документы:

- платежные поручения;

- банковские ордера;

- отчеты о кассовых сменах;

- бланки строгой отчетности;

- иные документы, которые ИП имеет право выдавать вместо кассового чека.

Возвраты денежных средств также отражаются по графе «Доходы», но со знаком «минус». В то же время пополнение счета личными, получение или возврат займов отражать не следует, так как эти операции не считаются доходом.

В графе «Дата и номер первичного документа» отражаются данные о документах, на основании которых вносится запись, например, «23.06.2023, 136» или «24.06.2023, 12-15». В этой графе разрешается также указывать вид первичного документа, тогда записи будут иметь следующий характер: «23.06.2023, банковский ордер 136» и «24.06.2023, БСО 12-15». Документы одного вида можно сгруппировать в одну запись, указав соответствующий диапазон номеров.

Запись в графе «Содержание операции» должна отражать её экономическую сущность, например, «Поступление выручки от продажи товаров по эквайрингу», «Поступление выручки от оказания услуг наличными денежными средствами» или «Поступление аванса за выполнение работ на расчетный счет».

Каждый квартал в КУДиР нужно подводить результат за прошедший период и нарастающим итогом.

Справку к разделу I ИП на УСН 6% не заполняют.

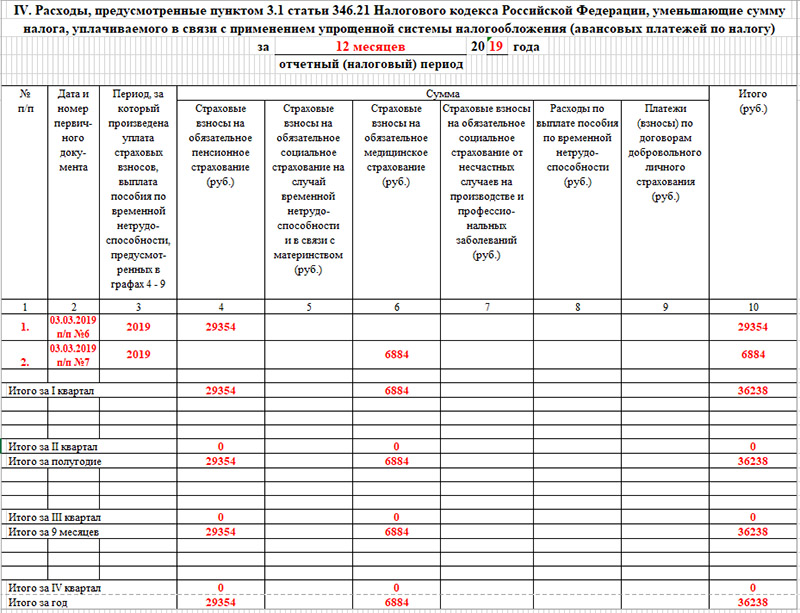

В разделе IV отражаются фактически уплаченные суммы страховых взносов и выплаченные пособия по больничным, в разделе V — уплаченный торговый сбор. Периодом уплаты страховых взносов ИП за самого себя является год, страховых взносов за работников и пособий по нетрудоспособности — месяц, торгового сбора — квартал.

Рекомендуем прочитать: Обязан ли ИП на УСН вести кассовую книгу: порядок с работниками и без.

ИП на УСН 15%

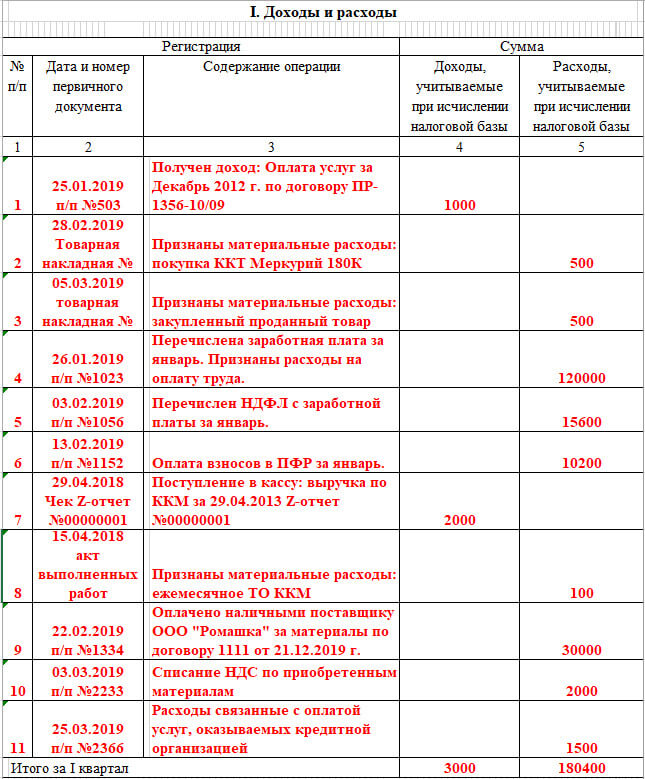

Для ИП на УСН 15% нужно заполнять разделы I, II и III КУДиР.

Заполнение раздела I в части полученных доходов на УСН «Доходы минус расходы» ничем не отличается от учета аналогичных операций при УСН «Доходы».

При учете расходов нужно учитывать следующие особенности:

- категория расходов должна быть включена в перечень, утвержденный статьей 346.16 НК РФ;

- для нормируемых расходов затраты по соответствующей категории не должны превышать установленную норму;

- расходы принимаются к учету по наиболее позднему из следующих событий — оплата товаров, работ или услуг или их фактическое получение. Расходы на товары, приобретенные для последующей реализации, принимаются к учету в день их продажи конечному покупателю.

В справке к разделу I ИП, получившие по итогам календарного года прибыль, заполняют строки 010, 020, 030 и 040, получившие убыток — 010, 020, 030 и 041.

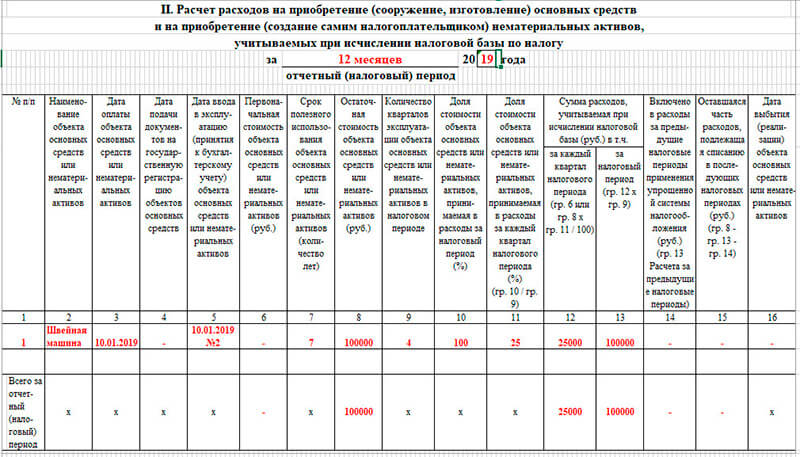

В разделе II учитываются расходы, связанные с приобретением и созданием основных средств и нематериальных активов. Затраты на основные средства, которые были приобретены в период применения УСН, списываются в расход в момент их ввода в эксплуатацию, на нематериальные активы — в день постановки на учет. При этом в графе 10 указывается 100%.

Если они были приобретены до перехода ИП на УСН, действует специальный порядок учета расходов. Они списываются каждый квартал, а размер списания зависит от срока полезного использования:

- до 3 лет — 100% в течение первого года применения УСН;

- от 3 до 15 лет — 50% стоимости — в первый календарный год применения УСН, 30% — во второй и 20% — в третий;

- свыше 15 лет — в течение первых 10 лет применения УСН равными долями.

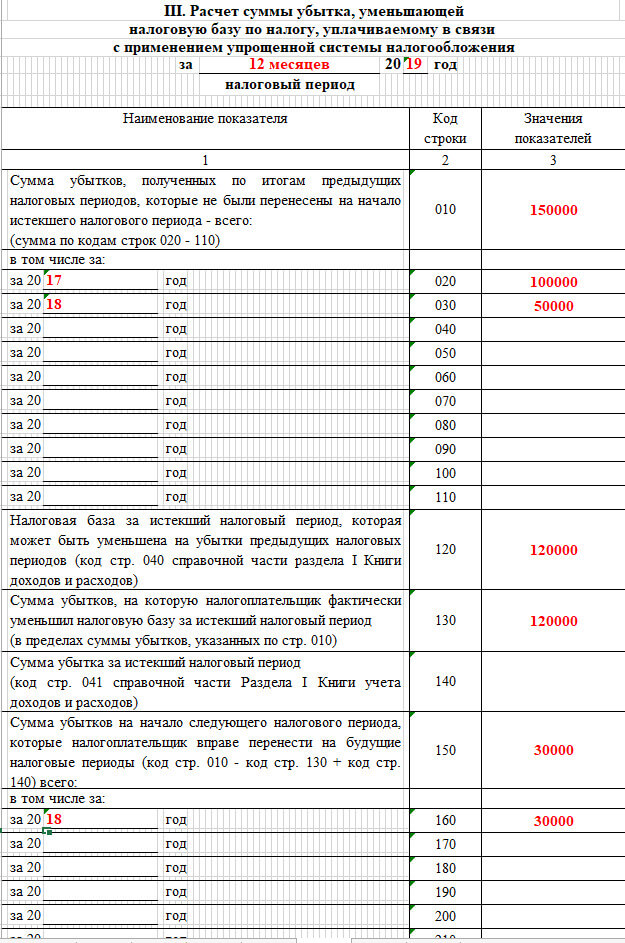

Раздел III заполняется, если ИП, применяя УСН «Доходы минус расходы», получал убытки по итогам предыдущих периодов. Он вправе уменьшить полученную в отчетном году прибыль на сумму накопленных за последние 10 лет убытков. Оптимальным считается такой размер их зачета, чтобы налог по УСН с рассчитанной таким образом прибыли сравнялся с минимальным налогом (1% от выручки).

Заполненный образец книги доходов и расходов для ИП

Правильно заполнять книгу учета доходов и расходов в интересах самого ИП. Если в результате допущенной ошибки будет занижена налогооблагаемая база, то могут начислить штраф от 40 тысяч рублей.

Можно взять за образец наш пример ведения КУДиР в Эксель и вносить записи, соответствующие вашей хозяйственной деятельности:

УСН «Доходы»

Книгу учета доходов ИП на УСН может заполнить, ориентируясь на следующий пример:

УСН «Доходы минус расходы»

Заполненная книга учета доходов и расходов ИП, применяющего УСН, может выглядеть так:

Чистый бланк КУДиР УСН 6%

Чистый бланк журнала учета доходов и расходов для ИП при УСН 6% в формате Excel можно скачать на сайте налоговой или в любой справочной правовой системе.

Бланк КУДиР для ИП на УСН 15%

Бланк КУДиР для ИП на УСН 15% соответствует КУДиР для УСН 6%. Его также можно скачать бесплатно на сайте ФНС.

ТОП банков 2022 года!

не выходя из дома! Подробнее