Книга учета доходов и расходов для ИП на патенте

Последнее изменение: Февраль 2026В статье рассмотрим, как ИП на патентной системе налогообложения вести книгу учета доходов и расходов. Мы подготовили для вас образец заполнения КУД и расскажем, где можно скачать бланки бесплатно.

Должен ли ИП на патенте вести книгу доходов и расходов

ИП на патенте обязан учитывать доходы, подпадающие под эту систему налогообложения. Для него установлен лимит доходов, при достижении которого применять ПСН нельзя. Подтвердить, что предельный размер еще не достигнут, можно только с помощью учета в соответствии с правилами.

Доходы ИП по всем патентам не могут быть больше 60 млн рублей в год. Если вы совмещаете ПСН и УСН, считаются доходы по обоим налоговым режимам.

В книге доходов и расходов на патенте ИП должен учитывать только доходы от реализации. Внереализационные доходы и доходы по другими режимам налогообложения отражать не нужно.

Что представляет собой КУДиР для ИП на патенте

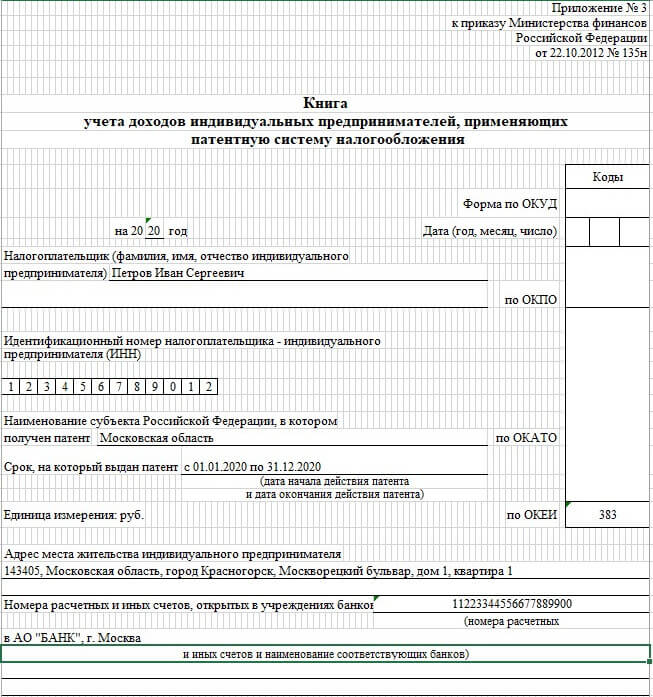

Книга учета доходов для ИП, применяющих патентную систему налогообложения, — это стандартизированный учетный документ. Его форма утверждена приказом Минфина России №135-н от 22.10.2012.

Она включает титульный лист и один раздел.

Правила ведения книги учета доходов ИП на патенте

Заполнять КУДиР необходимо в хронологическом порядке. Все записи ведутся только на русском языке.

Сведения о полученных доходах вносятся на основании первичных учетных документов — платежных поручений, банковских ордеров, отчетов о кассовых сменах и других документах, которые ИП может выдавать вместо кассовых чеков. Они могут быть составлены как на русском, так и на других языках. В последнем случае необходим подстрочный перевод.

Вести книгу учета доходов и расходов для ИП на патенте можно как на бумаге, так и электронно. Она открывается на каждый календарный год. После завершения очередного года электронный документ необходимо распечатать.

Заполненные листы книги следует пронумеровать и прошнуровать. На последнем листе указывается их количество. Оно подтверждается подписью ИП и заверяется печатью (если вы используете её в своей деятельности).

Рекомендуем прочитать: Должен ли ИП на Патенте вести кассовую книгу и сдавать наличные в банк.

Внесение записей

На титульном листе журнала учета доходов указываются сведения об ИП, налоговый период и реквизиты расчетных счетов.

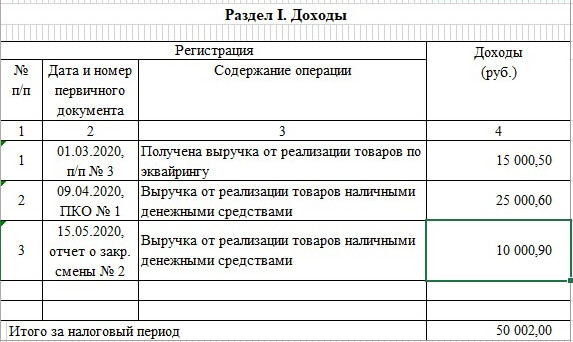

Записи о доходах ИП заносятся в раздел I в день получения наличных или поступления денег на счет. Возвраты отражаются со знаком «минус». Пополнение счета личными деньгами ИП, получение или возврат займов не считаются доходом, поэтому в книгу не вносятся.

При учете поступлений по эквайрингу в зачет дохода идут суммы, которые фактически уплатили покупатели. Деньги от банка на счет ИП поступают за вычетом комиссии, поэтому отражения только поступившей суммы недостаточно.

15 мая 2023 на расчетный счет ИП по договору эквайринга поступило 14 600 руб., комиссия банка за операцию — 400 руб. Следовательно, за 15 мая нужно отразить доход в размере 15 000 руб. (14 600 + 400).

В графе «Дата и номер первичного документа» отражаются данные о документах, на основании которых вносится запись, например, «15.05.2023, 13» или «23.05.2023, 9-11». Документы одного вида можно сгруппировать в одну запись, указав соответствующий диапазон номеров. Здесь также разрешается указать вид документа, тогда записи приобретут следующий характер: «15.05.2023, банковский ордер 13» и «23.05.2023, БСО 9-11».

Запись в графе «Содержание операции» должна отражать её экономическую сущность, например, «Поступление выручки от продажи товаров по эквайрингу», «Поступление выручки от оказания услуг наличными денежными средствами» или «Поступление аванса за выполнение работ на расчетный счет».

Доходы учитываются в рублях с точностью до двух знаков после запятой, например, 500,02. Итоги подводятся за весь календарный год.

Образец заполнения книги доходов для ИП на патенте

Скачать бланк КУД на патенте можно на сайте налоговой или специализированного справочного сервиса бесплатно. Заполнить её можно по нашему образцу. Он разработан с учетом наиболее типичных для розничной торговли операций, но может быть взят за основу и в других видах деятельности.

Пример заполнения КУД на патенте для розничной торговли:

Срок хранения КУД

Книгу учета доходов на патенте необходимо хранить не меньше 5 лет. Указанный срок начинается с 1 января года, следующего за отчетным. До его истечения налоговая вправе истребовать КУД для проведения проверки. Если не предоставить её в течение 10 дней, начислят штраф в размере 200 рублей.

Рекомендуем прочитать: ИП на патенте и НДС: в каких случаях нужно платить.

Как считать доходы, если у ИП несколько патентов

Когда ПСН только появилась, ИП должен был учитывать доходы по каждому патенту в отдельной книге. С 2017 года это требование отменили. Сейчас можно учитывать доходы по всем патентам в одной книге.

ТОП банков 2022 года!

не выходя из дома! Подробнее