Налоговая декларация при закрытии ИП на УСН: как заполнить, сроки подачи + образец

Последнее изменение: Март 2026В статье рассмотрим порядок заполнения декларации по УСН при закрытии ИП. Разберемся, какой код налогового периода нужно ставить на упрощенке «Доходы» и «»Доходы минус расходы», и узнаем, когда нужно подать отчет в ФНС. А также мы подготовили для вас пример заполнения декларации.

Что сдавать при закрытии ИП на УСН

ИП на УСН при закрытии необходимо сдать отчетность за себя и своих работников. Рассмотрим, какие именно отчеты следует подготовить.

Еще до того, как вы подадите заявление о прекращении предпринимательской деятельности, нужно предоставить в ПФР отчеты СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ. Если заключали трудовые или гражданско-правовые договоры с физическими лицами (кроме самозанятых и других ИП), то без этих отчетов в снятии с учета откажут. Их придется сдать за все периоды, в которых у вас числились наемные сотрудники.

Другие «зарплатные» отчеты допускается сдавать уже после закрытия ИП. К ним относятся формы РСВ, 6-НДФЛ и 4-ФСС. ИП на УСН без работников сдавать их не требуется.

Декларация по УСН сдается всеми ИП. Ее порядок заполнения отличается на УСН «Доходы» и УСН «Доходы минус расходы». Ниже разберем эти отличия.

Что такое декларация по УСН для ИП при ликвидации

Сдача налоговой декларации по УСН при закрытии ИП является обязательным шагом. Она представляет собой отчетный документ о работе ИП в последний год.

Нулевая декларация при закрытии ИП на УСН

Если ИП фактически прекратил деятельность до начала отчетного года, то отчитываться все равно придется. В этом случае в декларации по УСН в соответствующих разделах указываются нулевые показатели.

При этом нельзя уменьшить рассчитанный налог в 0 рублей на страховые взносы, которые были уплачены ИП за самого себя.

Когда сдавать декларацию при закрытии ИП

После закрытия ИП отчетность по УСН нужно сдать до 30 апреля следующего года.

Распространено ошибочное мнение, что она сдается на следующий месяц после того, как ИП снимут с учета, до 25 числа. Такое правило распространяется только на случаи, когда ИП подает уведомление по форме № 26.2-8. При этом вы прекращаете деятельность, по которой применяли УСН, но продолжаете получать предпринимательский доход на других налоговых режимах.

Когда физ. лицо снимается с учета как ИП, он подает другую форму, поэтому этот срок на него не распространяется. Но лучше не затягивать время — когда ИП уже закрылось, вы можете забыть сделать декларацию.

Рекомендуем прочитать: Переход ИП с УСН 15% на 6% и наоборот: как и в какой срок подать заявление.

Как заполнить декларацию по УСН

Налоговая декларация по УСН при ликвидации ИП готовится по форме КНД 1152017, так же как и в общих случаях. Она содержит титульный лист и 6 разделов. Какие именно заполнять разделы, зависит от объекта налогообложения, выбранного ИП:

- «Доходы» — разделы 1.1 и 2.1.1, а при уплате торгового сбора — дополнительно раздел 2.1.2;

- «Доходы минус расходы» — разделы 1.2 и 2.2.

На титульном листе указываются сведения:

- о налогоплательщике;

- о налоговом периоде и отчетном годе;

- о налоговом органе;

- об основном виде деятельности (код ОКВЭД);

- дата предоставления документа;

- подпись лица, заверяющего документ.

Если отчет подается в середине года, отчетный год будет совпадать с текущим календарным. А при подаче декларации представителем также следует указать сведения о нем и реквизиты доверенности.

В декларации на бумажном носителе дата проставляется от руки.

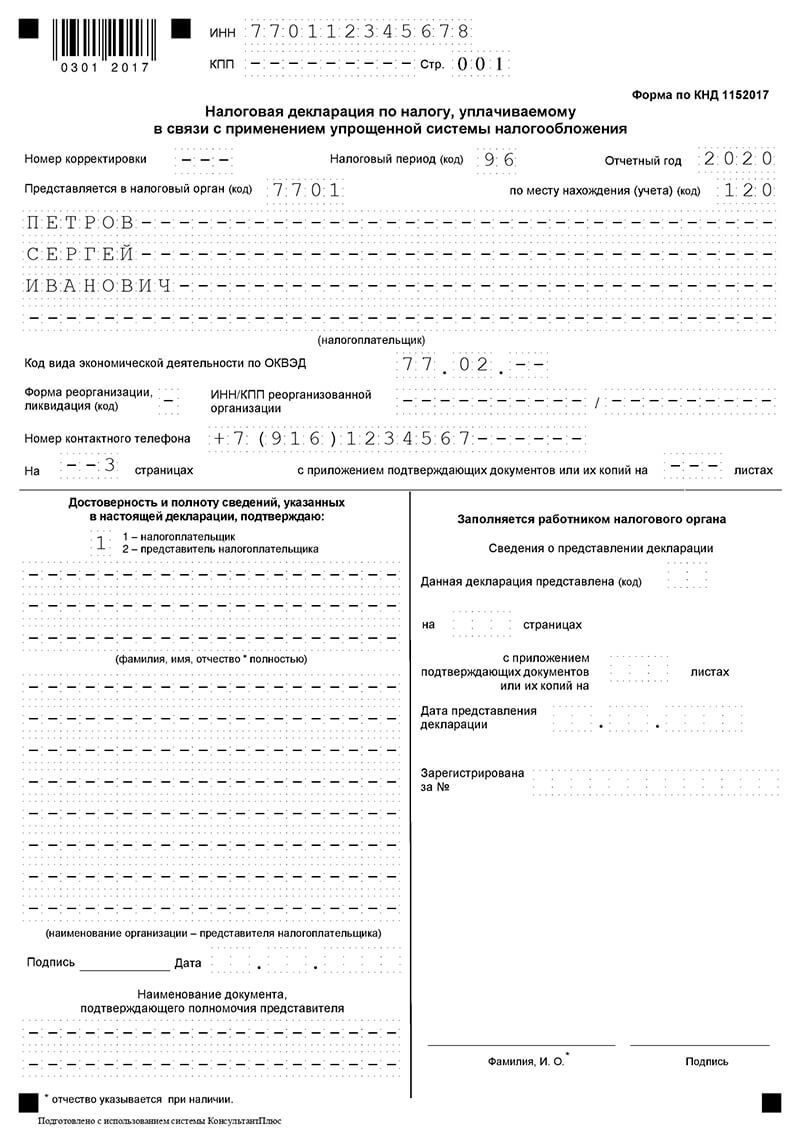

Пример заполнения титульного листа налоговой декларации при закрытии ИП:

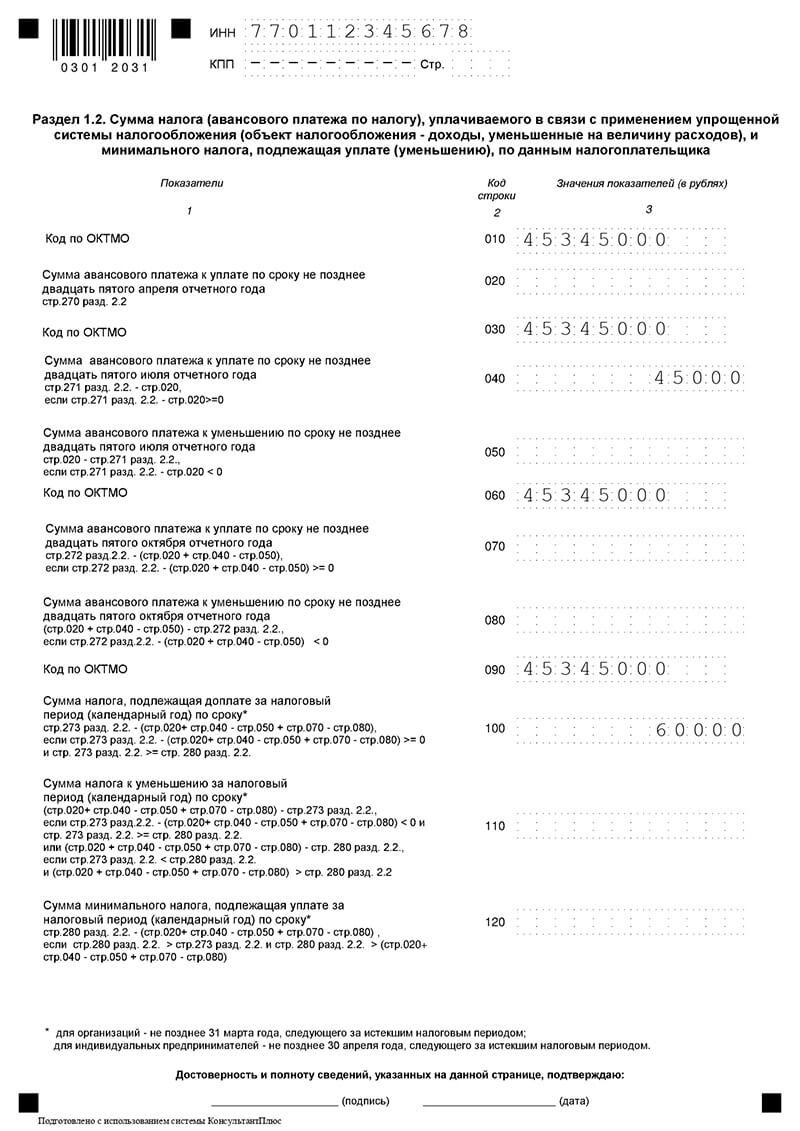

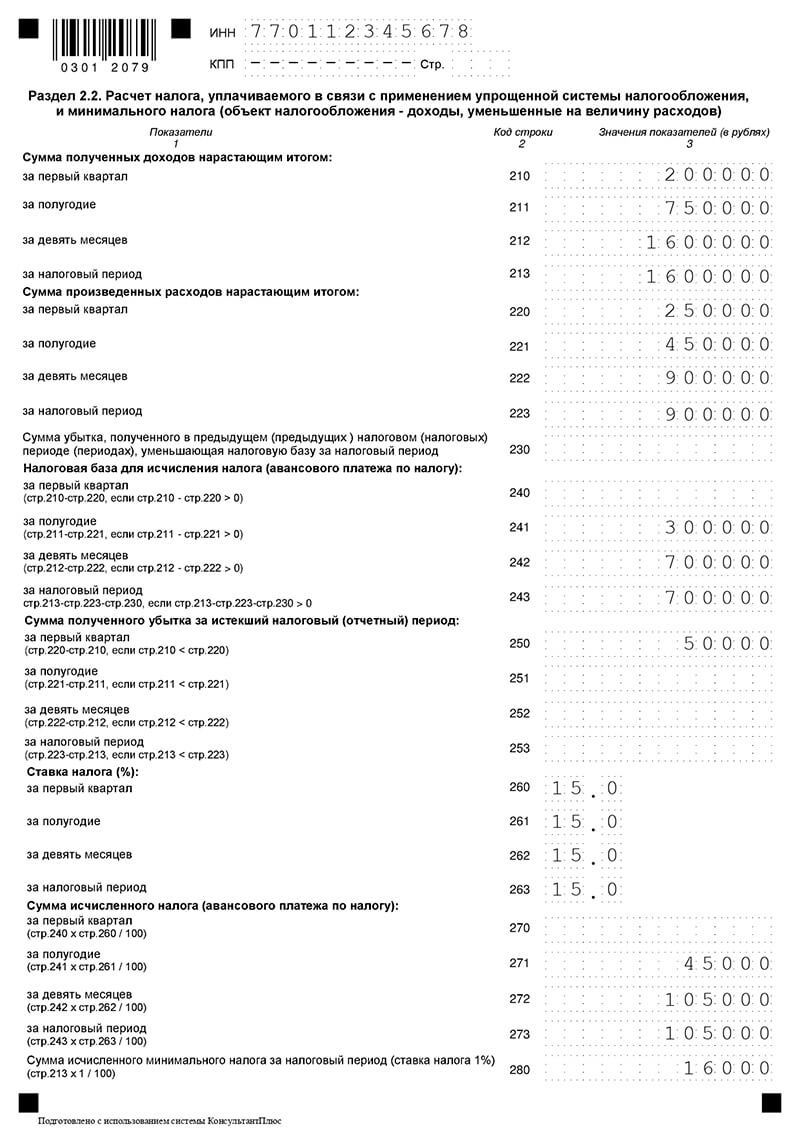

В разделах 1.1 и 1.2 указываются ОКТМО, соответствующее месту прописки ИП, и суммы налога, подлежащие к уплате или к уменьшению. Основанием для расчета последних является информация из следующих разделов:

- налоговые ставки;

- полученные доходы;

- понесенные расходы;

- уплаченные страховые взносы и торговый сбор.

Данные, вносимые в декларацию, должны соответствовать КУДиР — ее обязан вести каждый ИП, применяющий этот спецрежим. Они вносятся поквартально нарастающим итогом.

Налоговая ставка по УСН «Доходы» составляет 6%, по УСН «Доходы минус расходы» — 15%. Регионами могут устанавливаться пониженные тарифы. Они могут применяться как для субъекта Федерации в целом, так и для отдельных видов деятельности. Их нужно уточнять в региональных нормативных актах или на справочных порталах.

Декларацию можно заполнить от руки заглавными буквами или подготовить на компьютере. Можно воспользоваться приложением ФНС «Налогоплательщик ЮЛ».

Какой код налогового периода ИП ставить в декларации УСН при закрытии — 50 или 96

При закрытии ИП на декларации по УСН следует ставить код налогового периода 96. Код 50 предназначен для ликвидируемых организаций, работавших на упрощенке.

Образец заполнения декларации УСН при ликвидации ИП

Как мы уже отмечали, при прекращении деятельности ИП налоговая декларация по УСН заполняется в обычном порядке.

Если ИП работает не с начала года, то может не заполнять сведения за I квартал, если в нем не было доходов. Но если подаете отчет с середины года, нужно указать сведения нарастающим итогом за все 4 квартала — тогда показатели будут совпадать.

Образец декларации по УСН «Доходы минус расходы» при условии работы ИП III квартала текущего года:

Порядок подачи декларации при закрытии ИП

Представление НД по УСН при закрытии ИП ничем отличается от сдачи декларации при продолжении работы. ИП может осуществить сдачу декларации следующими способами:

- лично;

- через представителя;

- по почте;

- электронно.

Доверенность на представителя должна быть заверена нотариально, а по почте следует отправить заказное письмо с описью вложения и уведомлением о прочтении.

Электронно декларацию можно направить через сервис онлайн-бухгалтерии или через раздел «Предоставление налоговой и бухгалтерской отчетности в электронном виде» на сайте налоговой. Для этого необходимо получить ЭЦП. Если старая ЭЦП уже недействительна, новую можно оформить на обычное физическое лицо.

Уплату налога по УСН можно осуществить как перед подачей декларации, так и после неё. Главное — уложиться до 30 апреля следующего за снятием с учета года.

ТОП банков 2022 года!

не выходя из дома! Подробнее