Уведомление о переходе на УСН для ИП: форма заявления и образец заполнения

Последнее изменение: Февраль 2026В статье рассмотрим, как заполнить уведомление о переходе ИП на УСН. Мы подготовили для вас порядок и образец заполнения заявления, а также вы узнаете, что делать, если забыли подать уведомление в срок.

Форма заявления на применение УСН

ИП вправе применять этот упрощенный налоговый режим, если его деятельность соответствует определенным критериям. В налоговой не нужно получать разрешение, достаточно её просто уведомить. Для уведомления о применении УСН ИП следует воспользоваться формой 26.2-1.

Как ИП правильно заполнить уведомление о переходе на УСН

Важно! Если вы еще не зарегистрировали ИП, рекомендуем сделать это в нашем бесплатном сервисе или с помощью специалиста онлайн, бесплатно, без визита в налоговую и оплаты госпошлины! В обоих случаях уведомление о переходе на УСН за вас заполнит либо сервис, либо специалист!

Перейти к услуге Перейти в сервисБланк заявления для перевода ИП на УСН занимает всего одну страницу. В нем вы должны отразить:

- ваши ИНН и ФИО;

- код налоговой инспекции, где состоите на учете;

- признак налогоплательщика;

- дату перехода на УСН;

- код объекта налогообложения;

- год подачи заявления.

Согласно принятому порядку заполнения заявление можно подготовить вручную или сформировать на компьютере. Допускается использовать синие или черные чернила. Печатная версия готовится с применением шрифта Courier New высотой 18 пунктов. Необходимо использовать заглавные буквы, цифры и разрешенные символы. В ячейках, оставшихся незаполненными, ставится знак «тире». Исправления не допускаются.

Для подготовки уведомления можно воспользоваться приложением ФНС «Налогоплательщик ЮЛ».

Заявление подписывает лично ИП или его представитель, действующий на основании нотариально заверенной доверенности. В первом случае ставится код заявителя «1», во втором — «2». ФИО предпринимателя дублировать не нужно, достаточно только указать контактный телефон. Представитель указывает реквизиты доверенности.

При личном визите в ФНС (или при посещении представителем) необходимо подготовить два экземпляра уведомления: первый налоговый инспектор заберет себе, а второй — вернет вам с отметкой о приеме. При отправке по почте или через интернет достаточно одного оригинала.

Признак налогоплательщика в УСН для ИП

Существенной деталью при постановке на учет ИП на УСН является момент подачи заявления. Он определяет код признака налогоплательщика (КПН).

| КПН | Момент подачи уведомления |

| 1 | Вместе с заявлением на госрегистрацию ИП |

| 2 | Не позднее 30 дней после госрегистрации ИП |

| 3 | При переходе с ОСНО или ЕСХН |

Рекомендуем прочитать: Ограничения по доходам для ИП на УСН: какой может быть максимальный оборот.

Как выбрать УСН при регистрации ИП

Всем начинающим ИП рекомендуется одновременно направлять два заявления — о регистрации и переходе на УСН. Преимуществами этого спецрежима являются:

- меньший размер налогов, чем на ОСНО;

- простота в учете;

- возможность совмещать с ПСН;

- право отказаться от применения в любое время.

Основная проблема при этом — выбрать объект налогообложения, то есть порядок расчета той суммы, с которой будет взиматься налог.

Код 1 («Доходы») выгоден, если планируется минимум затрат — не будет работников, офиса, больших покупок оборудования, сырья и материалов.

Вариант с кодом 2 («Доходы минус расходы») предпочтительнее, если подтвержденные расходы будут превышать 60% от ожидаемых доходов.

Особенности заявления для работающего ИП

Работающий ИП может перейти на УСН только со следующего года. Чтобы подтвердить право перехода, вы должны соответствовать определенным критериям. Одним из них является остаточная стоимость основных средств по состоянию на 1 октября.

В 2023 году она не должна быть более 150 млн руб., а среднесписочная численность сотрудников до 100 человек. И, если до 2023 года, численность превышать было нельзя, то теперь ее предел 130 человек. Но, тогда УСН придется заплатить по повышенным ставкам — 8% при объекте «Доходы» и 20% при объекте «Доходы минус расходы».

Полученный доход за 9 мес. текущего года указывать не нужно — для ИП этот показатель не рассчитывается.

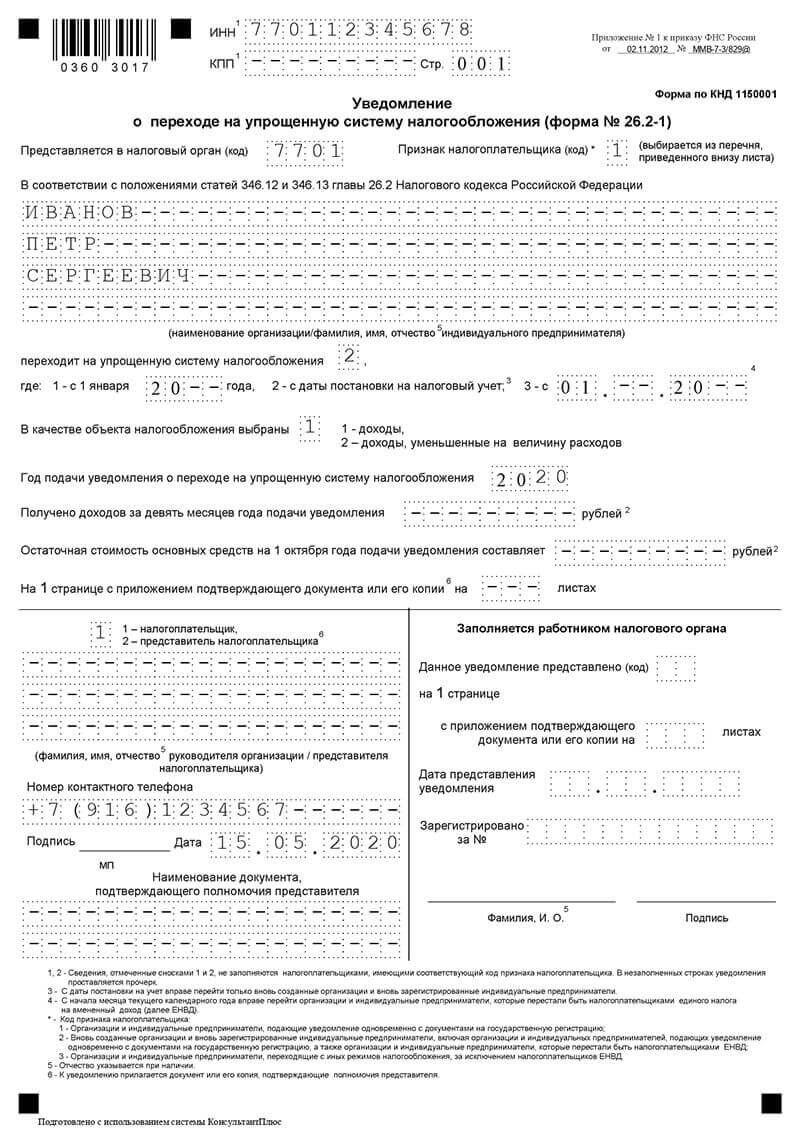

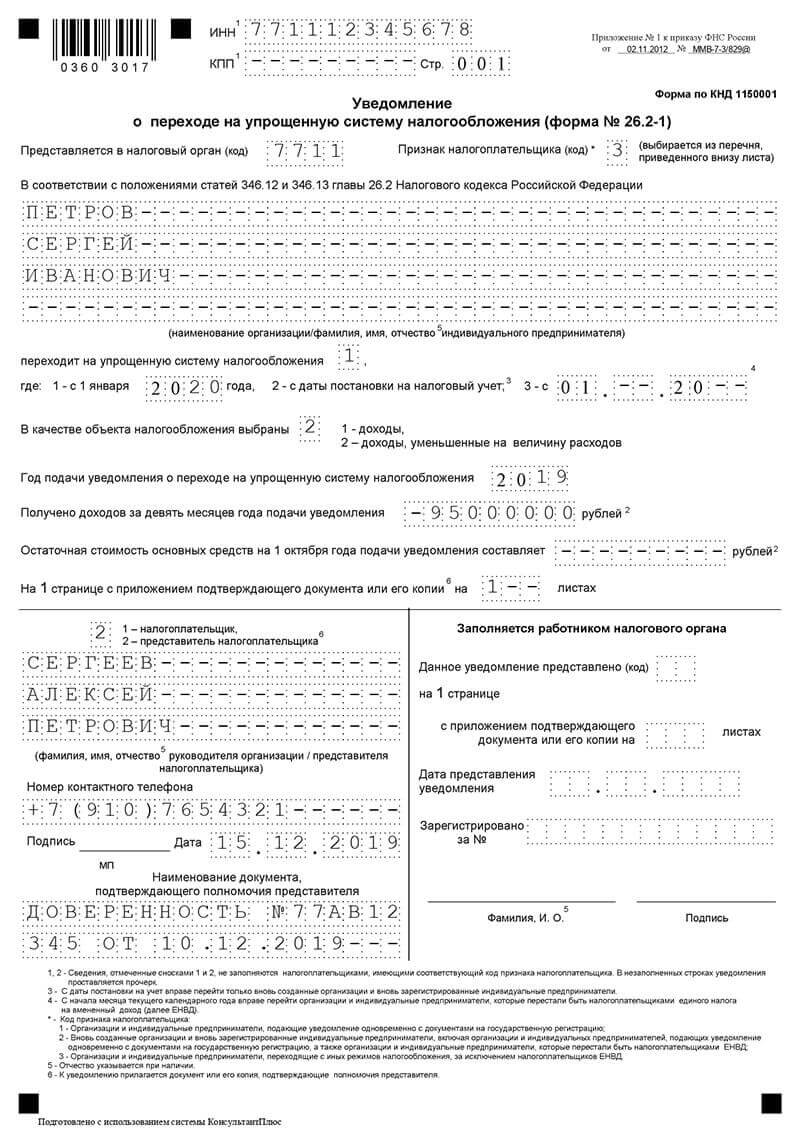

Образец заполнения уведомления о переходе на УСН для ИП

Образец заполнения уведомления о переходе на упрощенную систему налогообложения при регистрации ИП:

Пример заполнения уведомления о переходе на УСН работающего ИП:

В какой срок нужно подать уведомление о переходе на УСН

Установлены строгие сроки подачи заявления. Они определяют, в течение какого времени нужно подать уведомление для перехода на новый режим и можно ли сделать это в конкретных ситуациях. Разберем ниже 3 ситуации.

При регистрации ИП

Выбирая УСН, лучше всего подать документ одновременно с регистрацией ИП. Налоговая укажет документ в расписке о приеме и отразит данные в ЕГРИП.

Переход на УСН вновь зарегистрированного ИП

Заявление необходимо подать до того, как истекут 30 дней после регистрации ИП. При этом считается, что переход на УСН состоялся в момент регистрации, и отчитываться по другим налоговым режимам не требуется.

Как перейти на УСН работающему ИП

Заявление нужно подать до 31 декабря. Это позволит применять УСН с 1 января нового года.

Куда подавать заявление на УСН после регистрации ИП

Заявление в налоговую можно подать при регистрации ИП. В остальных случаях нужно обратиться в инспекцию, где вы стоите на учете по месту прописки.

Можно ли ИП заполнить заявление на УСН онлайн

Есть специальные онлайн-сервисы, с помощью которых можно заполнить уведомление о переходе ИП на УСН онлайн. Некоторые предоставляют такую услугу бесплатно.

Рекомендуем прочитать: Налоги и отчетность ИП на УСН 6% + что считается доходом и как работать с первичными документами.

Что делать, если ИП не подал заявление на УСН при открытии

Если ИП забыл подать заявление на УСН при регистрации и не успел сделать это за месяц, то придется до конца года вести учет в полном объеме и платить налоги по ОСНО. Исключение составляет деятельность, в отношении которой разрешается использовать ПСН — перейти на неё можно в любой момент.

Единственный законный способ уменьшить налоги — сняться с учета как ИП, после чего зарегистрироваться снова и своевременно перейти на УСН. Однако за время работы по ОСНО все равно придется отчитаться, даже если не было доходов.

Как ИП получить уведомление о возможности применения упрощенной системы налогообложения

Для получения информационного письма по форме 26.2-7 следует обратиться в свою налоговую и подать заявление. Оно составляется в произвольной форме и должно содержать:

- ваши ИНН и ФИО;

- просьбу подтвердить право применять УСН;

- обстоятельства подачи уведомления.

К заявлению рекомендуется приложить подтверждение, что уведомление было направлено своевременно. Это можно сделать следующим способом:

- копией уведомления с отметкой о получении;

- распиской регистрирующего органа о получении документов;

- квитанцией об отправке и описью вложения.

Заявление рассмотрят в течение одного месяца.

не выходя из дома!

госпошлины.

в налоговую и МФЦ.

расчетным счетом.

не выходя из дома! Подробнее