Декларация для ИП на УСН: сроки и порядок сдачи и образец заполнения

Последнее изменение: Февраль 2026В статье рассмотрим, как правильно заполнить и в какие сроки нужно сдать налоговую декларацию по УСН для ИП. Мы расскажем, что указать в отчетности на упрощенке 15% и 6%, а также для предпринимателей без работников.

Что такое годовая декларация по УСН для ИП

Налоговая декларация за календарный год — это обязательный отчет по УСН, который ИП должен сдать, даже если не получал доходы за отчетный период.

Предусмотрена единая форма налоговой декларации, но от особенностей вашей работы зависит, какие её разделы необходимо заполнить. Она заполняется как фактическими, так и расчетными показателями, поэтому подготовить отчетность, не имея специальных знаний, не всегда бывает просто.

По итогам 2023 года декларация сдается по форме, утвержденной прик. ФНС за №ММВ-7-3/99@ от 20.02.2016 при условии ее подачи до 20.03.2023. Если отчет будет отправляться позже, данные нужно вносить в форму, утвержденную прик. ФНС за №ЕД-7-3/958@ от 25.12.2023.

Помощь ИП в заполнении декларации по УСН

При любой ошибке в годовой налоговой декларации по УСН налоговая откажется принимать её у ИП, придется доплачивать налог или ждать тщательных проверок. Поэтому необходимо правильно заполнить её с первого раза. Расскажем об основных особенностях её подготовки.

Декларация о доходах при упрощенной системе налогообложения

Бланк о доходах для ИП на УСН заполняется поквартально нарастающим итогом следующими сведениями из Книги учета доходов и расходов (КУДиР):

- результатами хозяйственной деятельности;

- суммами страховых взносов и торгового сбора, которые ИП фактически уплатил.

При расчете остальных показателей в декларации о доходах следует руководствоваться указанными для каждой строки формулами и неравенствами.

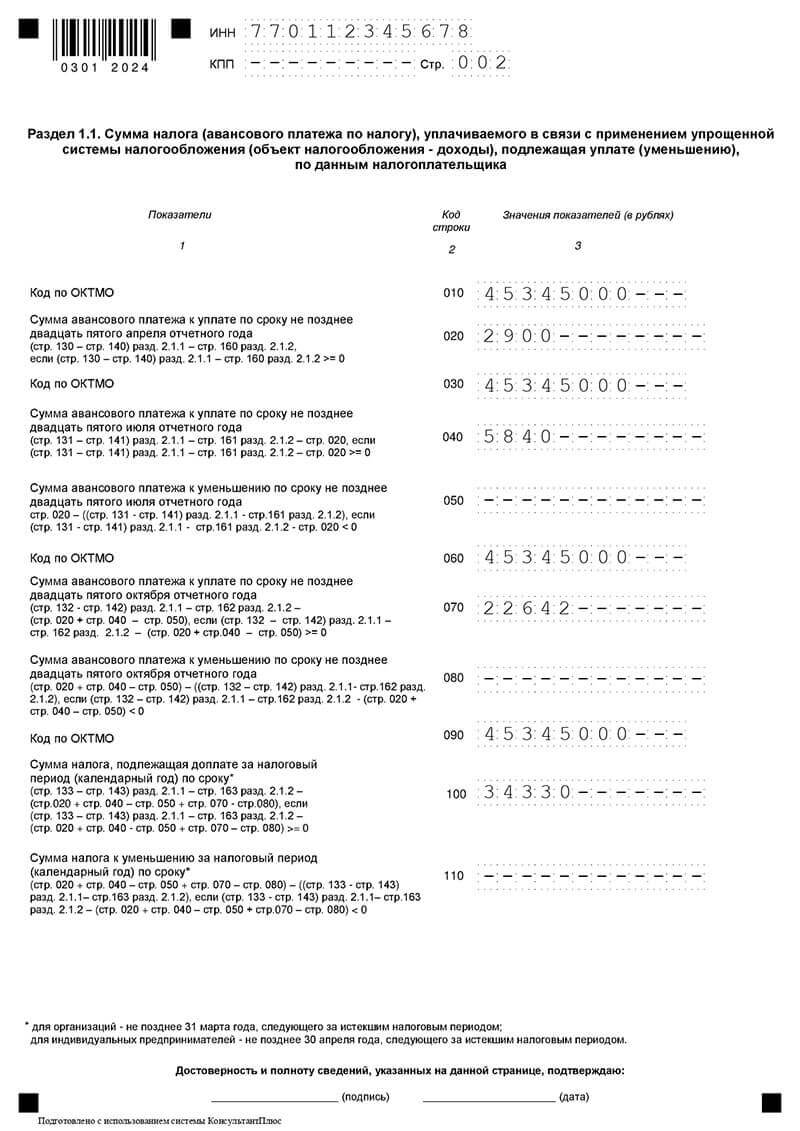

Код ОКТМО должен соответствовать городу, району или поселению, где прописан ИП. При смене прописки отмечается ОКТМО на конец соответствующего квартала.

ИП без работников формирует отчет по такому же принципу.

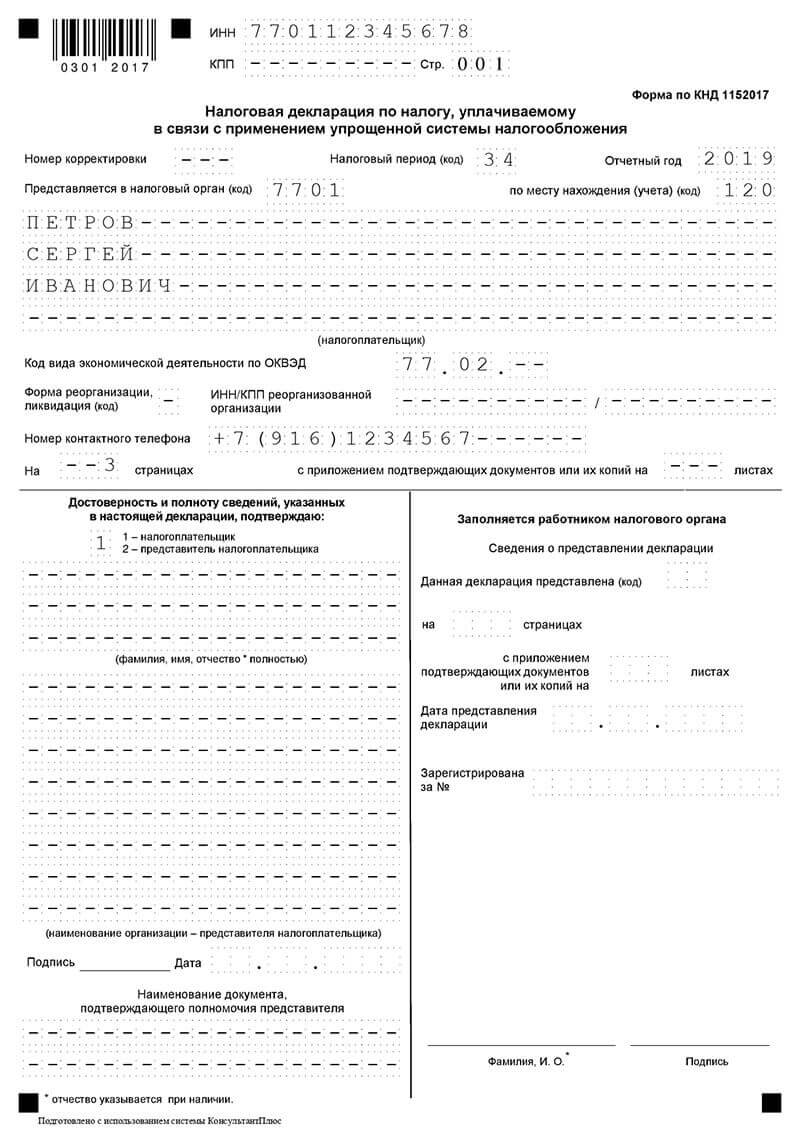

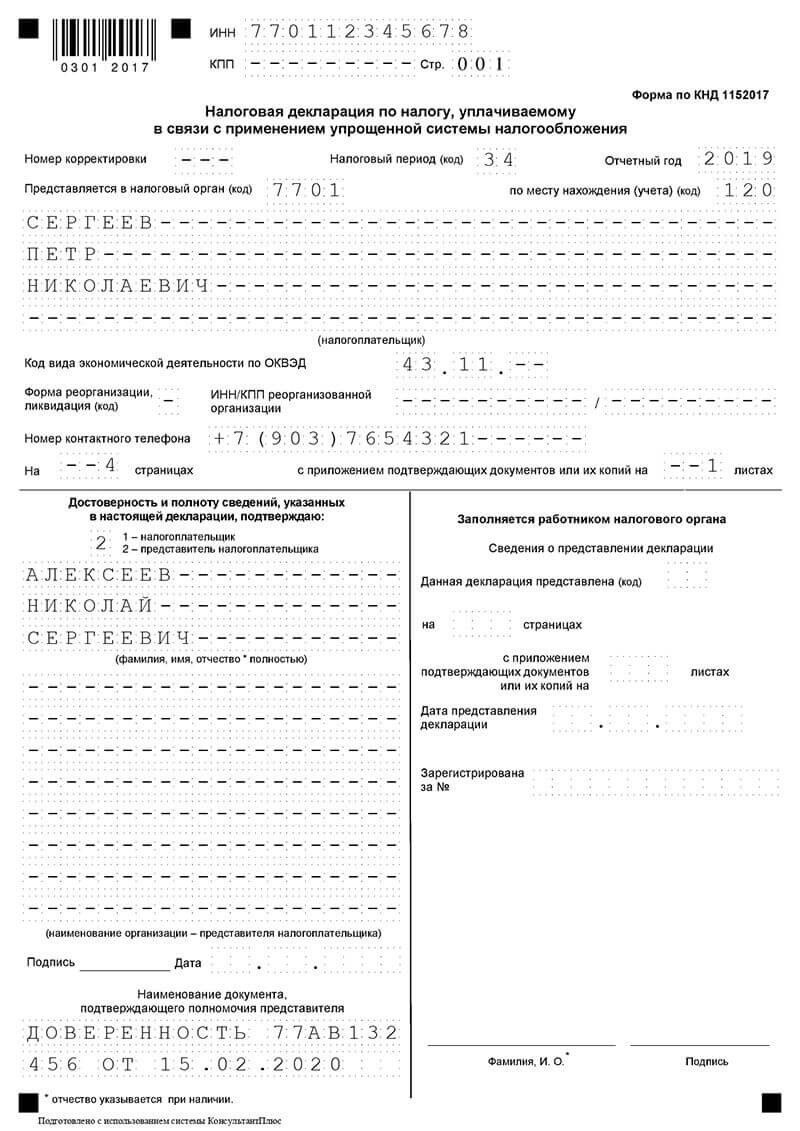

Образец заполнения титульного листа декларации

Если отчет сдается лично:

Если отчет сдает представитель:

Необходимо обратить внимание на соответствие кодов ОКВЭД основной деятельности в соответствии с выпиской ЕГРИП, а налоговый орган должен соответствовать инспекции по месту прописки.

Налоговый период:

- при заполнении отчета за прошлый год — 34;

- при закрытии ИП — 50;

- при смене налогового режима — 95.

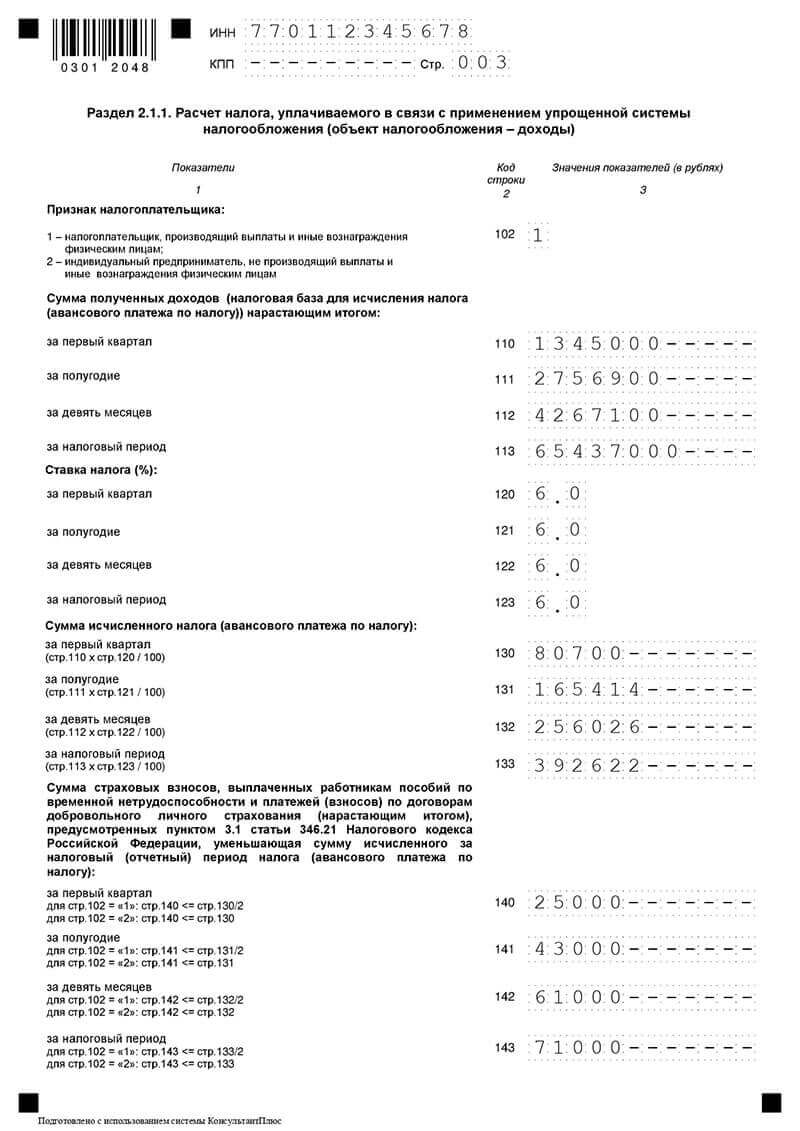

Заполнение декларации для ИП на УСН «Доходы»

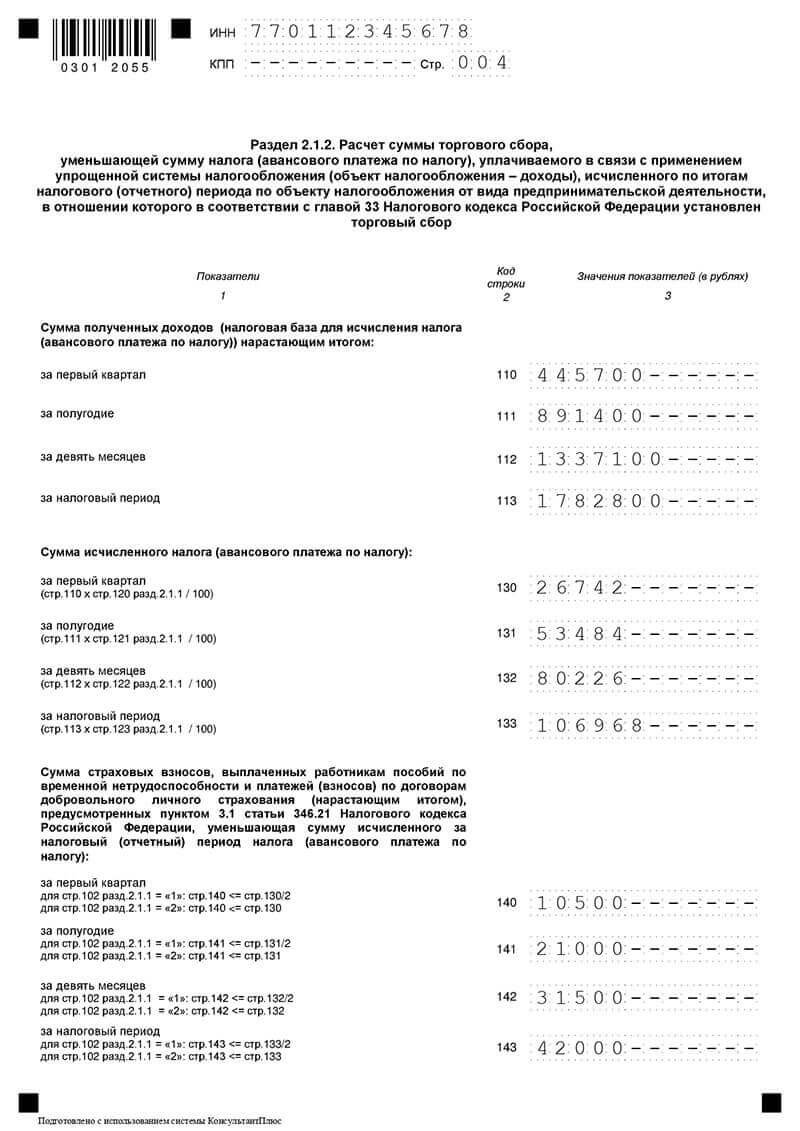

ИП на УСН «Доходы» заполняет разделы 1.1 и 2.1.1. Если он уплачивает торговый сбор, то дополнительно сдает раздел 2.1.2.

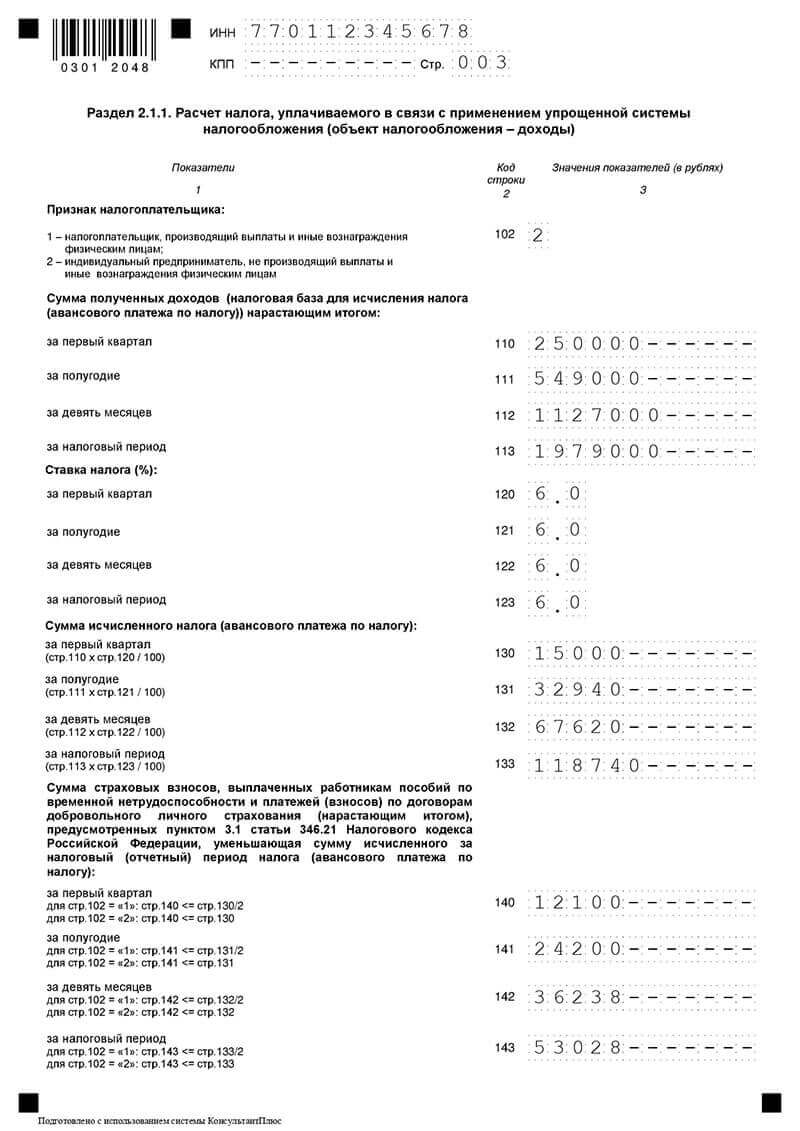

Основные результаты работы отражаются в разделе 2.1.1, как это представлено на нашем образце заполнения:

Основной размер налоговой ставки — 6%, но регионы вправе устанавливать собственные ставки в диапазоне от 1 до 6%.

Если ИП оплачивал работу физических лиц, кроме других ИП и самозанятых, то страховые взносы не могут быть больше 50% налога, рассчитанного за аналогичный период. Это связано с ограничениями, которые накладываются на ИП с работниками.

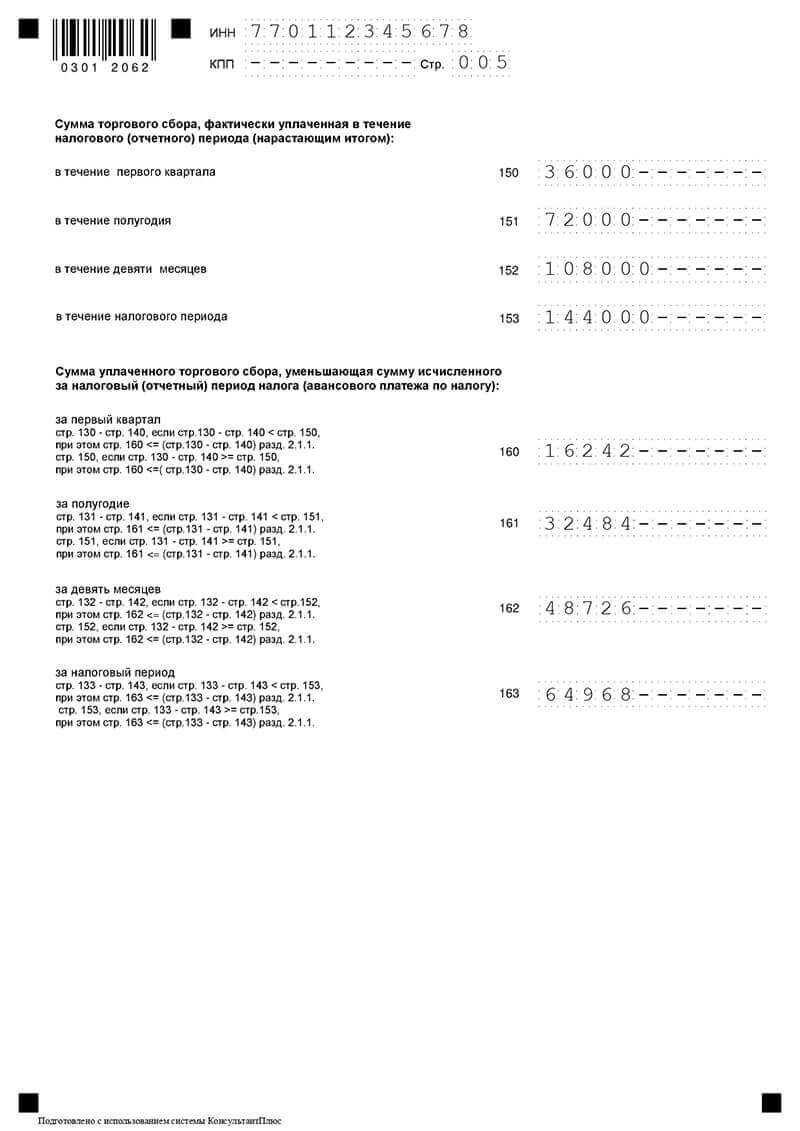

Раздел 2.1.2 заполняют только данными, относящимися к деятельности, за которую уплачивается торговый сбор. Если он уплачивается по всем направлениям, то в него просто переносятся сведения из предыдущего раздела. При нескольких направлениях работы представленные в нем значения по аналогичным показателям будут меньше.

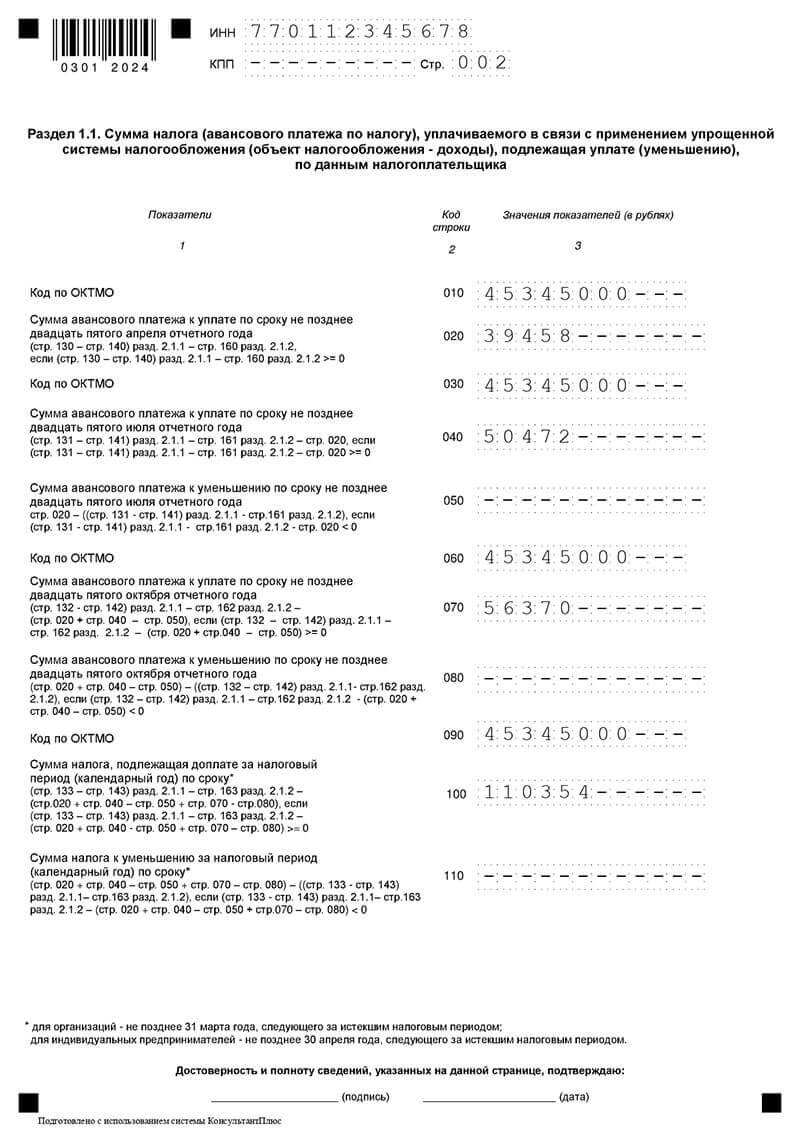

На основании исходных данных формируется раздел 1.1. Здесь по каждому кварталу указывается налог к уплате или представленный к уменьшению.

Как заполнить декларацию ИП на УСН 15%

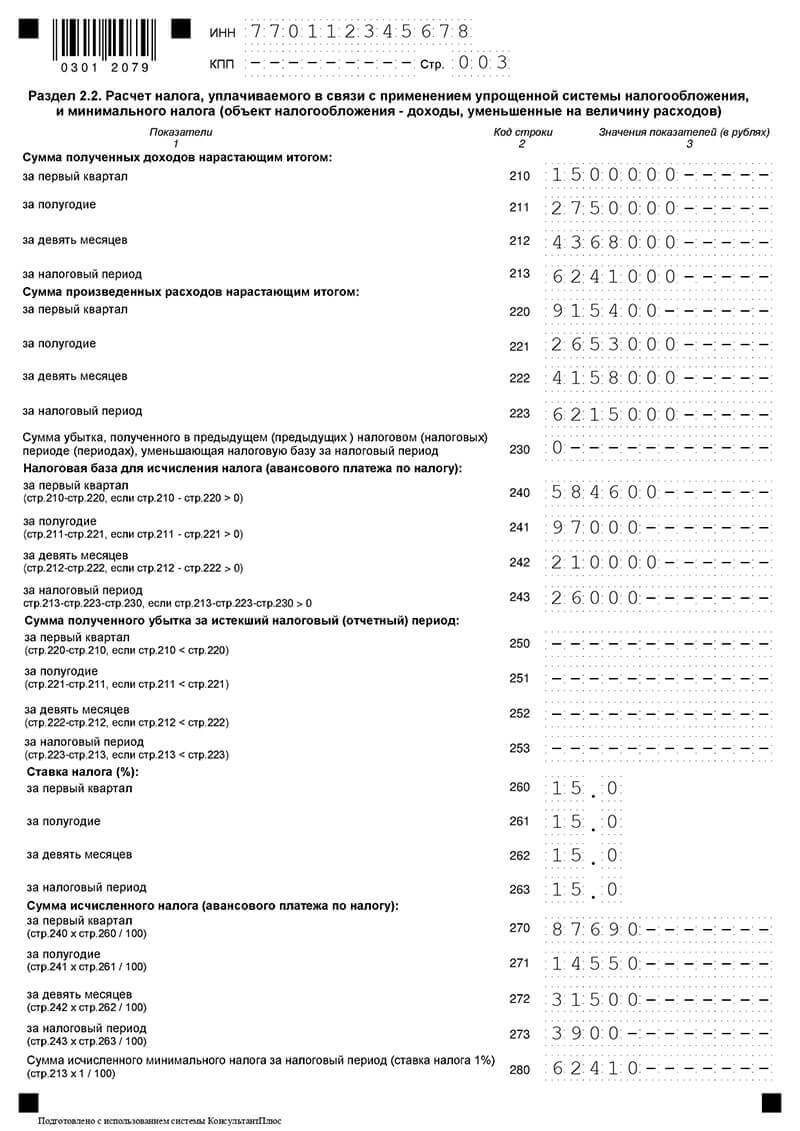

ИП на УСН 15% заполняет разделы 1.2 и 2.2.

В разделе 2.2 следует учитывать следующее:

- Основная налоговая ставка — 15%, регионы вправе устанавливать её в диапазоне от 5 до 15%.

- Сумма налога за год должна быть больше или равна 1% от доходов.

- Разрешается учитывать убыток, накопленный за 10 лет, предшествовавших отчетному году. Его оптимальный размер определяется неравенством:

(Доходы – Расходы – Убыток) * Ставка УСН >= Доходы * 1%

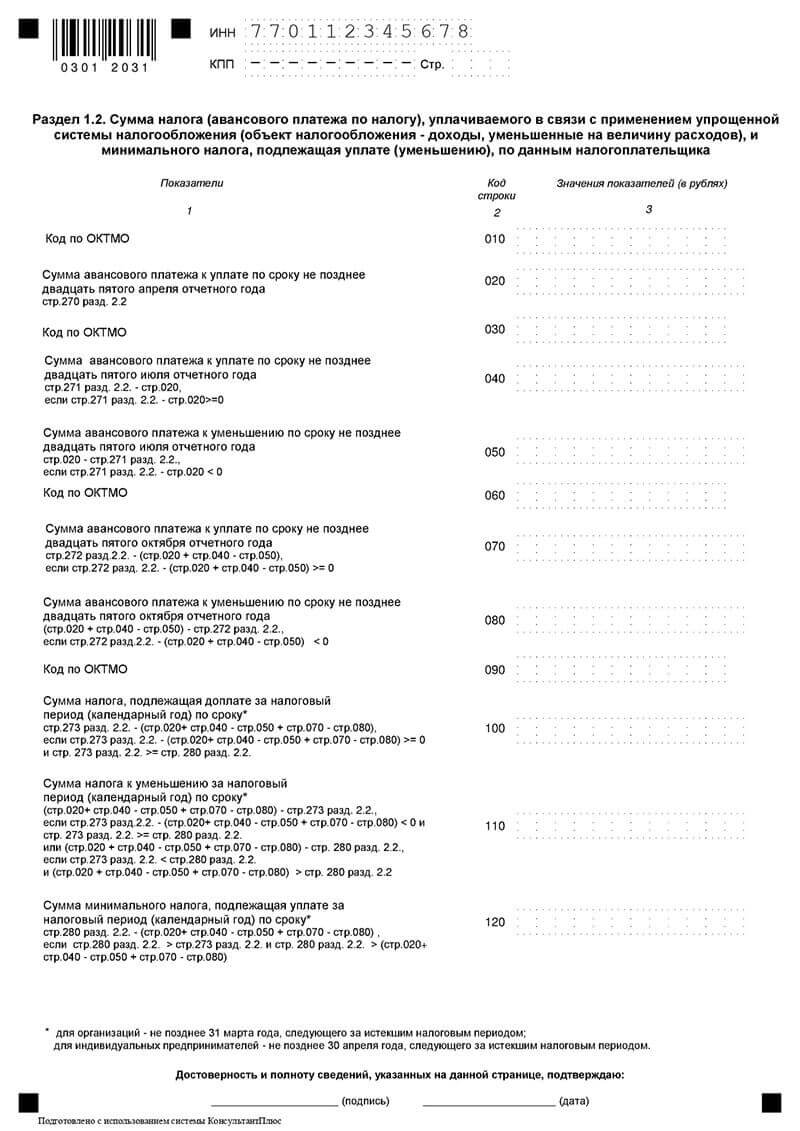

В разделе 1.2 отражаются суммы налога к уплате или уменьшению. Для каждого квартала вычисляется разность между соответствующим периодом и предыдущим.

Если в разделе 2.2 строка 280 больше строки 273, то за последний квартал рассчитывают доплату до размера минимального налога.

Заполнение декларации без работников

Для ИП на УСН 15% при заполнении налоговой декларации нет различий, работает он самостоятельно или с работниками.

ИП без работников на УСН 6% в разделе 2.1.1 указывает в строках:

- 102 — код 2;

- 140-143 — страховые взносы, которые он фактически уплатил за самого себя. Он может учесть их в полном объеме, если платежи не превышают рассчитанный за аналогичный период налог, как это показано в нашем примере заполнения. Если взносы превышают рассчитанную сумму налога, то указывается последняя.

Можно ли заполнить декларацию по УСН онлайн

При заполнении налоговой декларации необходимо строго соблюдать установленный порядок. Онлайн-сервисы позволяют упростить эту процедуру и помогают ИП на УСН сформировать документы, в том числе бесплатно.

Вам нужно будет заполнить только фактические показатели. Рассчитываемые значения подставляются автоматически, после чего можно скачать заполненный бланк отчета.

Подготовить декларацию можно также с помощью программы налоговой «Налогоплательщик ЮЛ».

Рекомендуем прочитать: Реквизиты для оплаты налога по УСН для ИП: как узнать и где взять квитанцию.

Когда ИП подает декларацию по УСН

Режим УСН для ИП предусматривает единые сроки сдачи отчетности и уплаты налогов по УСН 6% и УСН 15%:

- за прошлый год — до 30 апреля;

- при закрытии ИП или смене режима налогообложения — до 25-го числа месяца, следующего за кварталом, когда завершилась деятельность.

При опоздании с подачей отчета будет штраф, его минимальный размер — 1 тыс. руб. За каждый месяц будет начислено 5% от суммы неуплаченного налога, но могут начислить только 30%.

Кроме того на просроченный платеж будут начисляться пени, а действующему ИП могут заблокировать расчетный счет.

Как ИП сдать декларацию по УСН

Отчетность в электронном виде, подписанная ЭЦП, подается через онлайн-сервисы или через раздел «Сдача налоговой, бухгалтерской отчетности» на сайте ФНС.

Бумажный отчет можно подать лично, через представителя или отправить почтой. Доверенному лицу необходимо выдать нотариально заверенную доверенность, а по почте нужно отправить заказное письмо с описью вложения.

Рекомендуем прочитать: Расчет налога по УСН для ИП с работниками и без + как уменьшить платеж в бюджет.

Куда ИП сдавать декларацию по УСН

Декларация направляется в инспекцию, которая соответствует месту прописки ИП. Узнать её реквизиты можно с помощью раздела «Определение реквизитов ИФНС» на сайте налоговой.

Где скачать бланк налоговой декларации по УСН для ИП

Бланк можно скачать на сайтах:

- ФНС;

- справочных правовых систем;

- бухгалтерских сервисов.

ТОП банков 2022 года!

не выходя из дома! Подробнее